教育資金の貯め方完全ガイド!大学の学費をNISAで準備する方法

こんにちは、さとぽんです!

子どもの教育資金は、どのように準備するべきか迷いますよね?

特に大きな教育資金が必要となる大学の学費は、NISAという税金がかからない投資制度を活用し効率的に準備をするのがおすすめです。

そこで今回は、筆者(ファイナンシャルプランナー)が実践する教育資金の準備方法を、具体的なNISAの投資商品を紹介しながら解説します。

- 教育資金の目安と必要な準備

- NISA制度の活用法

- 具体的な投資商品とプランの紹介

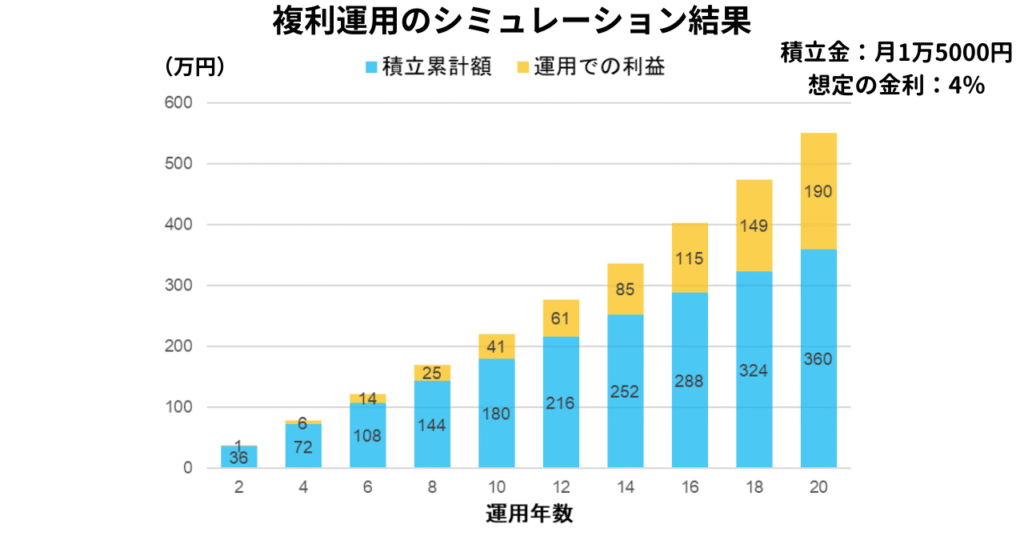

積立額:毎月1万5000円

前半の8年間は投資で積立、後半の10年間は現金で貯金

投資先:投資信託のeMAXIS Slim 全世界株式(オールカントリー)(目標年利4%)

積立の総額:324万円

18年後の想定:約451万円(内、投資目標額217万円)

教育資金の目安と必要な準備

教育費はどれくらいかかる?

公立と私立で異なる費用

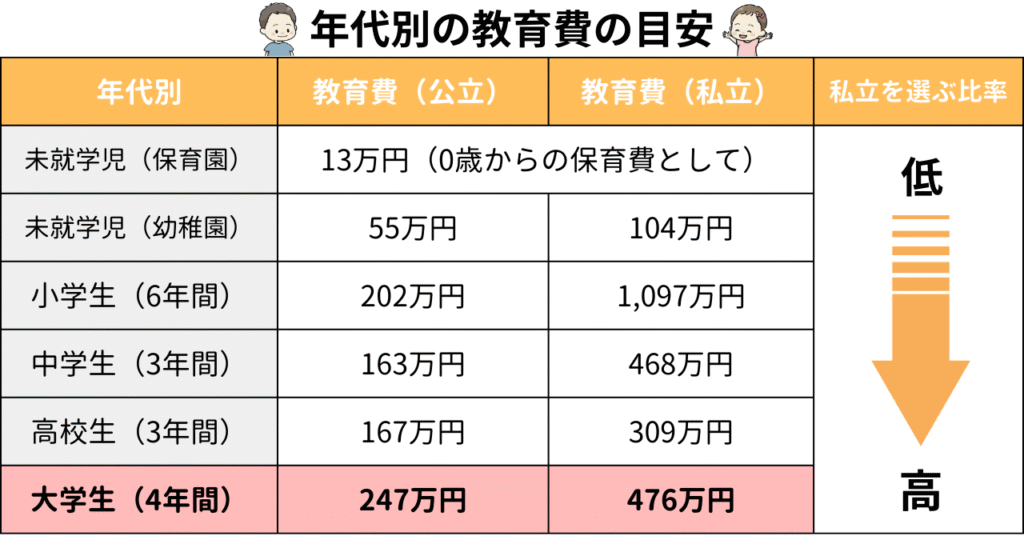

子どもの教育費は、進学先によって大きく変わります。

特に公立と私立ではその差が歴然で、小学校から大学までの教育費を合計すると、私立は公立の3倍以上かかる計算になります。

一覧を見ると、教育費の中でも大学の学費が高くなることが分かります。

また、高校生までの教育資金は、月々の支払い額が増えるイメージであるのに対し、大学の学費はある程度まとまった資金が必要です。

小学校から中学校

私立の場合、資金を準備する期間が少ないため、あらかじめまとまった資産や経済力が求められる

高校

高等学校等就学支援金により、公立と私立の教育費の差が小さい

大学

国立と公立はハードルが高く、私立は入学金や1年間の授業料も他の年代に比べ高額

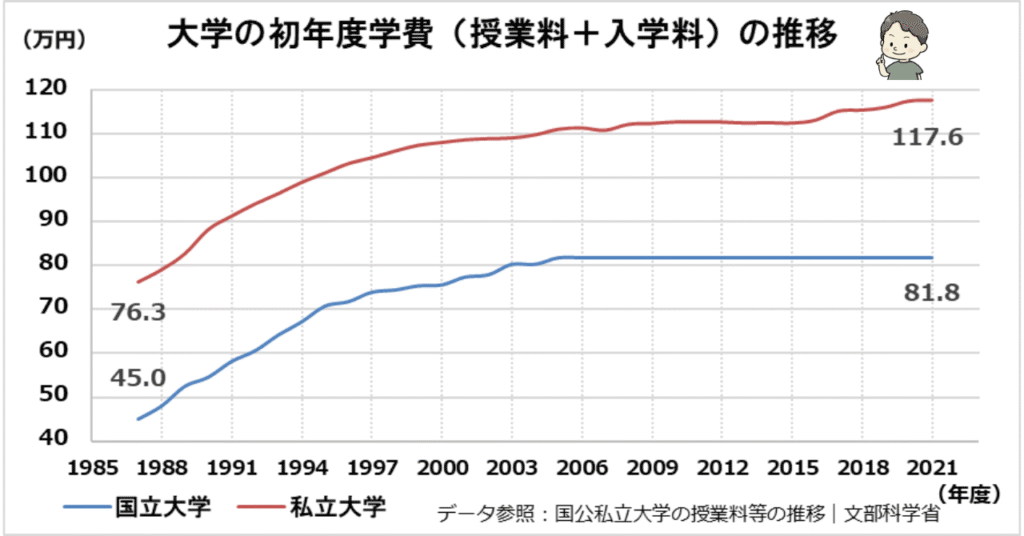

大学進学時の学費シミュレーション

-1-1024x536.png)

国立や公立大学は学費が比較的少なく済みますが、その入学は狭き門です。

対して、私立大学の学費は、最低でも400万円以上必要となので早めの資金計画が重要です。

うちの子達は大学に行くかな?

必ずしも大学まで行く必要があるとは思わないけど、子供が行きたいと思った時に向けて準備しておきたいね!

目標金額を明確にし、早めに準備する

教育費の総額を明確にすることで、計画的な準備が可能

まず、教育資金を投資で準備する際、いくら必要なのかを明確にすることが大切です。

- どのような大学に進学するかを想定する

- 学費の全額を準備するかどうかを判断する

資金を準備する段階では、どのような大学に行くかは学費が想定できないため、私立文系大学の一般的な学費を一旦の目標にするといいでしょう。

将来、教育費が高騰していくことも考慮した金額を目標とし、それでも不足した場合には貯蓄等で対応するというのがバランスがいいと思います。

筆者が実践するプランの目標額は、私立文系大学の学費にインフレを考慮した450万円に設定しています。

早く始めることで、少額の積立でも大きな資金ができる

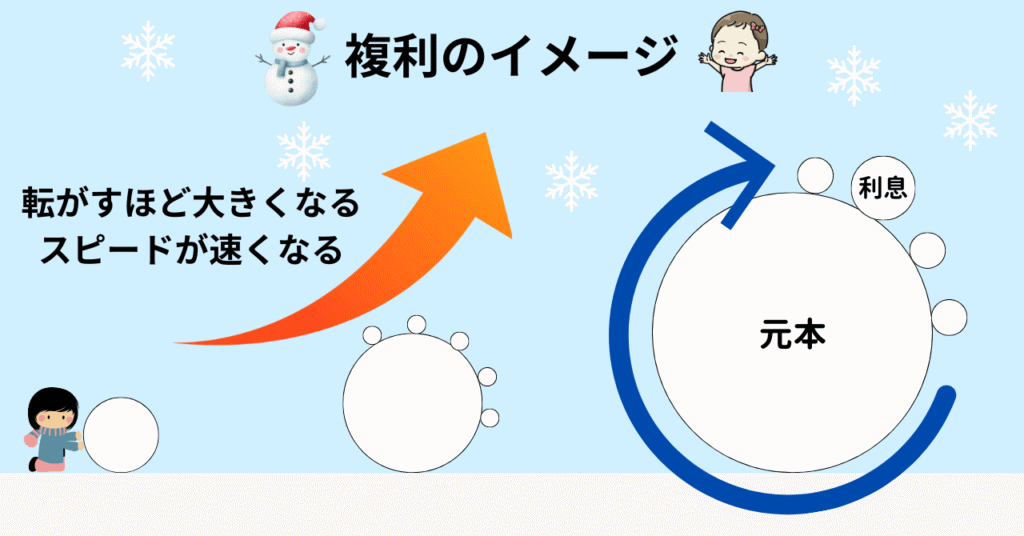

今回おすすめする投資で準備する方法は、長く続けると積立金が雪だるま式に増えるので、少ない資金で目標金額を準備することが可能です。

これは、「複利」という、お金が増えたらその増えた分にも利息がついていく力を利用できることができるためです。

利息=運用により増えたお金

図でも分かるとおり、運用したお金に利益が出るが、次の年には運用により増えたお金に対しても利息が付くようになります。

当サイトでは、複利で運用した場合のシミュレーションツールを公開しています!

長く続けるほど、お金が雪だるま式に大きくなるから、資産運用としても使えるよ!

投資で教育資金を準備するのがおすすめな理由

貯めるだけでは追いつかない?インフレと教育費の関係

教育費は年々上昇している

インフレとは、物価の上昇のことを指します。

昨今、食品や生活用品の高騰でもイメージしやすいかと思います。

特に、教育費はインフレしやすい傾向があります。

つまり、自分の子どもが大学生になる時には、学費がさらに上昇している可能性があるということです。

仮に、インフレがこれまでの年0.5%のペースで進む場合、貯金や学資保険では足りなくなる可能性が高いのです。

投資でインフレに対応できる

教育費がさらにインフレした場合でも、株式投資の複利の力を利用することで対策できます。

教育費が将来上昇してしまっても、投資で増えた分で打ち消してしまおうということです。

さらに、インフレ以上に増えるペースで投資の運用ができれば、少ない積立金でも目標額に達することが可能です。

少額から始められる!NISA制度を活用すれば初心者でも安心

NISA制度を活用すれば少額投資からスタート可能

投資の初心者がいきなり大きい金額の金融商品を購入するのはとても危険です。

筆者がおすすめするNISA制度を活用した積立投資は、少額からの投資も可能です。

専用の口座(NISA口座)で限度額内の投資であれば、運用して増えたお金に税金がかからないという制度のこと

たとえば、月3,000円や5,000円といった少額で積立投資を始めることができるため、大きな資金がなくてもコツコツ運用できます。

目標金額を学費の一部である100万円とすると、月3,200円程度を積み立てるだけで目標の金額に達することも可能です。

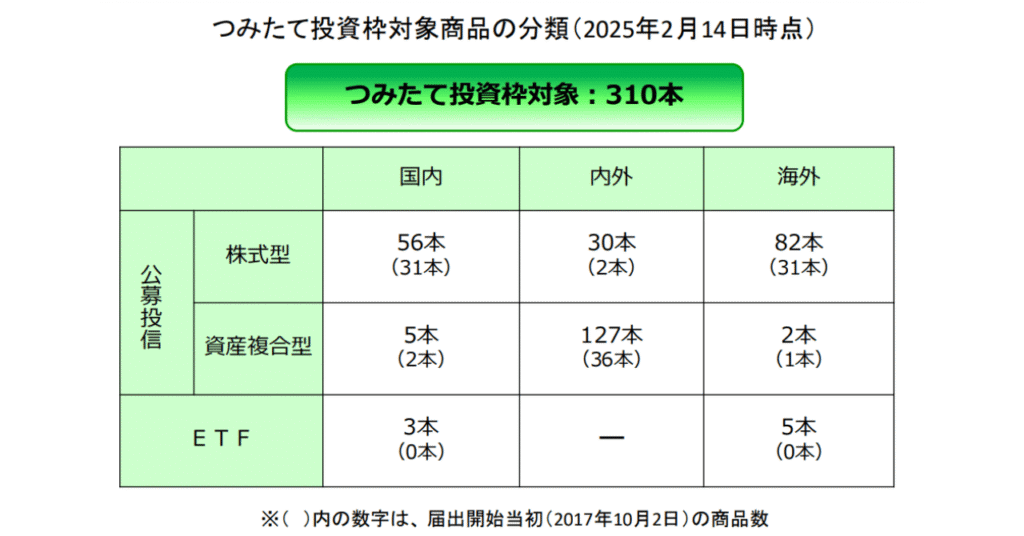

購入できる商品が厳選されている

NISA制度で購入できる商品は、金融庁で管理され、リスクの高い商品などが除外されています。

ただ、取り扱いのある商品すべてが良質なわけではありませんが、投資初心者の方には外れ商品を購入してしまう心配は減らすことができます。

大学入学までの期間を利用するとマイナス運用になりにくい

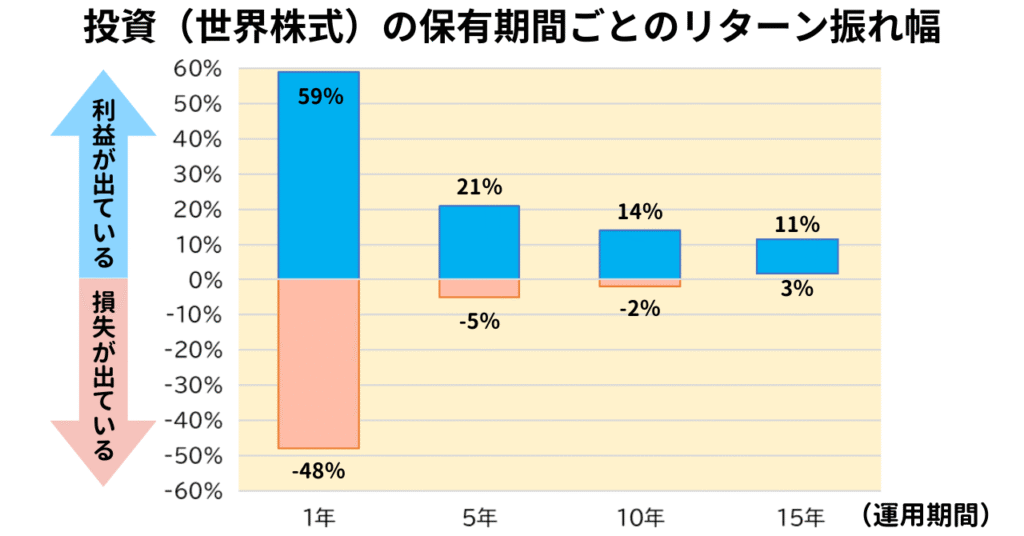

長期間で運用することで、短期的な市場の変動に左右されることなく、安定したリターンを目指せます。

特に、今回の記事で紹介するプランのインデックス投資は、最低15年間の運用を行うことで投資したお金が減るリスクを大幅に抑えられるというデータがあります。

世界株式(MSCI ACWI)の対象期間:1988年1月~2023年12月末

例えば、全世界の株価指数であるMSCI ACWIの過去の成績を分析すると、15年以上の運用では投資したお金が減るリスクの確率がほぼゼロに近づく傾向が見られます。

大学入学までの長い時間を味方につけることで、市場の短期的な変動を乗り越え、安定したリターンを得られる可能性が高まります。

NISAを活用した教育資金の貯め方

ここからは、肝となるNISA制度と投資方法の解説、具体的な教育資金の準備プランをご紹介していきます。

NISAの仕組みとは?

NISAって最近よく聞くけど、なんだか難しそう

今回の準備プランの軸になる制度だから、概要を分かりやすく説明するね!

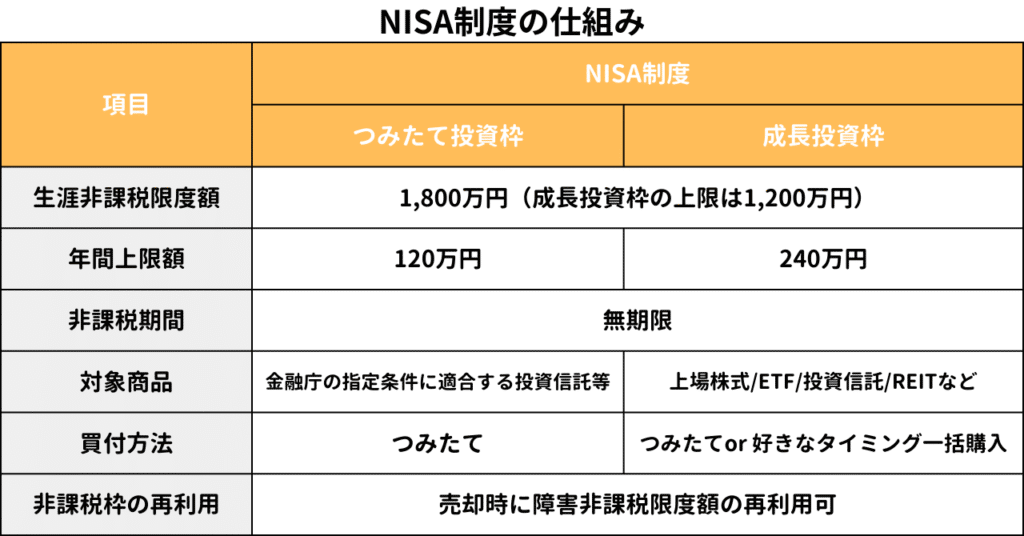

NISA制度とは少額投資の利益が非課税になる制度のこと

専用口座(NISA口座)で投資し、運用した利益が非課税になるという嬉しい制度がNISA制度と言います。

NISA制度は2024年に改定され、年間最大360万円、累計1,800万円まで非課税で投資でき、非課税保有期間が無期限となりました。

通常口座

投資額 200万円 ➡ 運用結果 400万円:税金40万円が引かれる

NISA口座

投資額 200万円 ➡ 運用結果 400万円:税金はかからない

投資の利益には20.315%の税金がかかるので、上記の例のように、運用で200万円増えた場合には、40万円の差が生まれます。

つみたて投資枠と成長投資枠の違い

NISA制度は、「つみたて投資枠」と「成長投資枠」の2つが設けられています。

それぞれ、購入できる商品や上限額などの違いはありますが、目的に沿った投資枠で準備を行うことが大切です。

つみたて投資枠:長期の積立・分散投資で資産形成

成長投資枠:成長が見込める企業や業界に投資し、株価の上昇で資産増加

成長投資枠は、個別株やETF、REITなども購入可能ですが、今回の教育資金の準備で用いるべきはつみたて投資枠です。

つみたて投資枠は、長期・分散・積立投資を目的とした枠で、金融庁が認定した投資信託のみ購入可能なので、初心者に向いているのです。

NISAでやるべきはインデックス投資

NISAを活用するメリットは分かったけど、どんな投資をすればいいのかな?

投資と言っても、株や債券など投資先が違ったり、短期or長期で売買するかなど手法の違いがあるけど、初心者におすすめの方法を解説していくよ!

投資方法はインデックス投資を選ぶ理由

投資初心者が最初に実践すべき投資方法は、インデックス投資です。

インデックス投資とは、インデックス型のファンドを買って、長期的に保有する方法のこと。

インデックス!? ファンド!? 混乱してきた…

つまり、インデックスファンドとは、指数に含まれる株式を丸ごと買える商品なのです。

投資の世界には、ざっくりと2種類のファンドがあります。

インデックスファンド

日経平均などの「指数」への連動を目指したファンド

アクティブファンド

プロが「指数」を上回る成績を目指し、運用するファンド

なんとなくだけど…アクティブファンドの方がよさそう?

実は、プロが選んでいるからと言って成績が良くなるわけじゃないんだ!

一見、アクティブファンドの方が儲かりそうに見えますが、長期的には7割〜9割のアクティブファンドがインデックスファンドに負けるのです。

さらに、インデックス投資がおすすめの理由は、低コスト・分散投資・安定成長の3つに集約されます。

- 低コスト:プロの手を借りずに、市場全体に連動させるだけで済むので手数料が抑えられる

- 分散投資:市場の指数に含まれ数百の企業に分散投資でき、リスクを抑えられる

- 安定成長:米国などの成長し続ける株価指数に連動させれば、安定した成長が見込める

投資で教育資金を準備する具体的なプラン

教育資金を準備する具体的なプラン

まず、筆者がおすすめする具体的なプランをご紹介します。

積立額:毎月1万5000円

前半の8年間は投資で積立、後半の10年間は現金で貯金

投資先:投資信託のeMAXIS Slim 全世界株式(オールカントリー)(目標年利4%)

積立の総額:324万円

18年後の想定:約451万円(内、投資目標額217万円)

凄い!実際には324万円積み立てたのに、最終的に450万円以上になってる!

子どもが生まれてすぐに投資の積立を行うことで、「複利」の力が効いているね!

さらに、児童手当を積立に充てることで、捻出額が324万円を90万円に減らすことができます。

投資商品はeMAXIS Slim 全世界株式(オール・カントリー)

eMAXIS Slim 全世界株式(オール・カントリー)は通称「オルカン」といい、「MSCI ACWI」という指数への連動を目指しています。

- 投資対象の国: 先進国23カ国と新興国24カ国の計47カ国

- 投資先の企業数: 上記の国に上場する約2,900企業

- 株式市場の時価総額のうち85%をカバー

この指数に連動させることで、全世界の数千企業に分散投資ができるということです。

もう一つのポイントは、企業の価値に応じて比重を変えていることです。

47カ国の全銘柄に同じ金額ずつ投資しているわけではなく、時価総額が大きい人気のある大企業をたくさん組み込むことで、どの国や企業が成長するかを予想する必要がないのです。

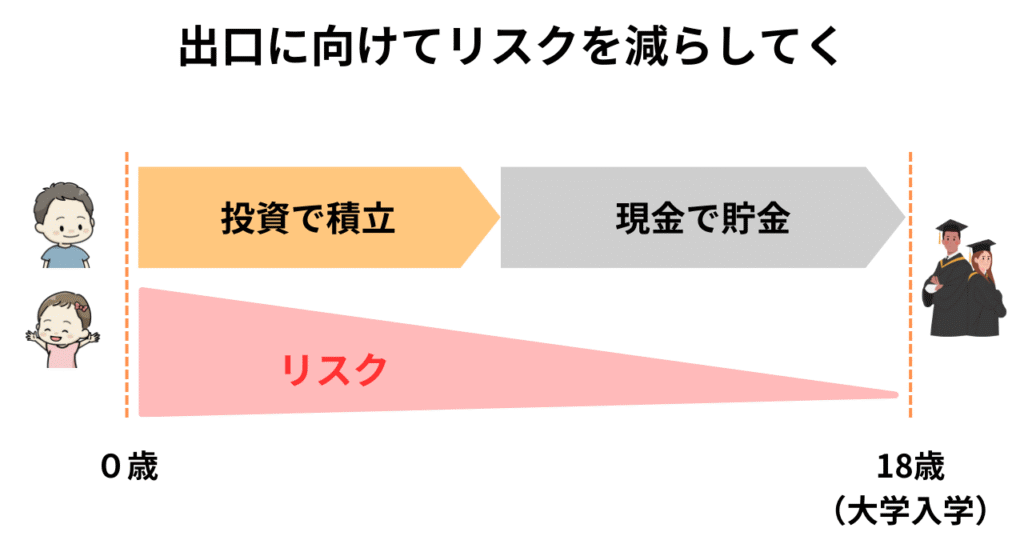

投資と貯金を組み合わせる

教育資金を投資で準備する上での注意ポイントは、大学の入学に近づくにつれて現金での貯金に切り替えるリスクを下げることです。

長期で運用することで元本がマイナスになりにくくなりますが、大学の入学直前まで全額を投資で準備しようとすると、リスクを取りすぎてしまう可能性があります。

そこで、おすすめなのが投資と貯金を組み合わせることです。

前半は投資でリスクを取って投資で積立し、後半は運用を続けたまま現金で貯金をすることで、出口に向けてリスクを抑えることができます。

投資の利益を確定させるタイミング

投資の積立が終わって、現金で貯金を続けている時に投資の運用が上手くいっている場合を考えてみます。

基本的には、大学の入学などで必要になったタイミングで利益を確定させれば良いのですが、投資商品が順調に値上がりして目標額に達した場合には売却して利益を確定させることをおすすめします。

今回紹介したプランでは、投資の積立が終了して数年たった後に、株価が上昇して217万円に達した段階で利益確定をさせるといいでしょう。

まとめ

教育資金を準備するには、目標額を明確にし早期からの準備が重要となります。

また、今回ご紹介した教育資金の貯め方は、投資を用いたものですが、貯金と組み合わせることで初心者でも簡単にリスクをコントロールすることが可能です。

NISA制度を活用することで、非課税のメリットを活かしながら効率的に教育資金の準備ができます。

計画的に準備を進め、安心して子どもの未来を支えましょう!

以上、さとぽんでした!