最強の節税「住宅ローン控除」2025年版|条件・金額・必要書類をFPが解説

こんにちは、さとぽんです。

マイホーム購入で、

「住宅ローン控除ってよく聞くけど、結局どうお得なの?」「初年度は確定申告が必要って聞いたけど、正直めんどくさそう…」

こんなモヤモヤはありませんか?

正直にいうと、住宅ローン控除は仕組みがややこしいけど、節税額が最強の控除です。

条件次第では、合計で数十万円〜100万円超の減税になるケースも珍しくありません。

子育てで忙しいママ・パパでもサクッと理解できるようにFP目線で噛み砕いて解説していきます。

「控除」ってそもそも何?ざっくり整理

なんとなく年末調整でお金が返ってくるってイメージだけど…よく分からないや

税金関係って言葉も制度自体もややこしいから基本から説明するね。

まずは、「住宅ローン控除」の前提になる税金の「控除」の考え方から整理しておきます。

税金はざっくり2ステップで計算される

収入があると、サラリーマンでも以下のような税金がかかります。

- 所得税

- 住民税 など

この所得税は、ざっくりいうと

- 収入から経費(会社員は給与所得控除)を引く ➡ 給与所得

- 給与所得から各種「所得控除」を引く ➡ 課税所得

- 課税所得に税率をかけて計算 ➡ 所得税

…という流れで、所得税が決まります。

一旦、所得税が計算できたら最後に「税額控除」を引いて収める所得税が決まります。

- 所得控除:税金をかける前の「課税される所得」を減らす

- 税額控除:計算された税額そのものをダイレクトに減らす

同じ控除額1万円でも、税額控除で引けたほうが節税インパクトは大きい、というイメージでOKです。

住宅ローン控除は、この「税額控除」で減税できます。

サラリーマンが使える唯一の税額控除が住宅ローン控除なんだ!

住宅ローン控除(住宅借入金等特別控除)の基本【2025年版】

住宅ローン控除の正式名称は「住宅借入金等特別控除」です。

マイホームのために組んだ住宅ローンの年末残高に応じて、一定額を所得税・住民税から差し引ける制度です。

いくら戻ってくる?控除額の計算イメージ

控除額は、ざっくり次の3つのうち一番小さい金額になります。

- 年末の住宅ローン残高 × 0.7%

- 住宅の種類ごとに決まっている「借入限度額 × 0.7%」

- 所得税+住民税(控除できる範囲内)の合計額

このうち、①と②の上限を見ながら、最終的には③(実際の税額)がブレーキになる、というイメージです。

ポイント:ローン残高が大きくても、そもそも払っている税金が少なければ、控除もそこまで大きくならない

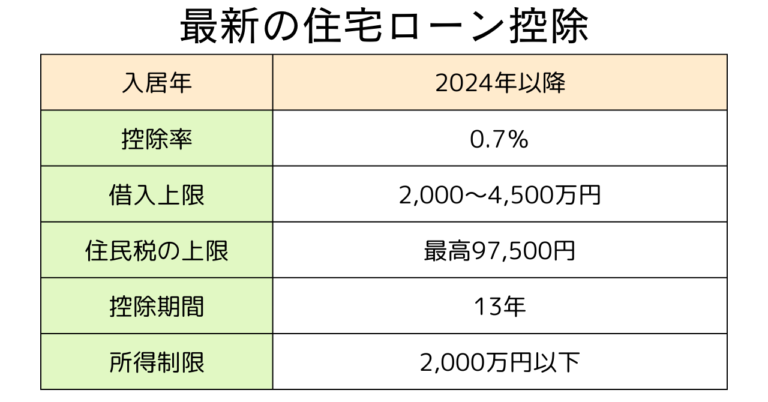

控除率は「0.7%」・控除期間は最大13年

今のルールでは、控除率及び控除期間は次のとおりです。

控除率:年末残高の0.7%

控除期間:

- 新築など:原則13年間

- 中古住宅・一定のリフォーム等:10年間

昔は「1%×10年」だったので、「0.7%になって損した」という声もありますが、期間が伸びた分、一般的な年収ゾーンでは「トータルの差はそこまで大きくない」ケースも多いです。

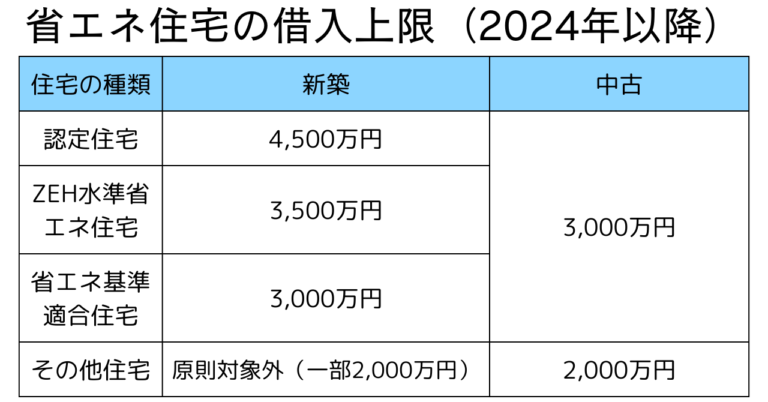

住宅の性能によって「借入限度額」が変わる

新築住宅の場合、住宅ローン控除の対象となる「借入限度額」は、住宅の省エネ性能・区分によって変わります。例として2025年入居分では、こんなイメージです。

性能が高い住宅ほど、対象となる借入限度額が大きくなります。

- 長期優良住宅・低炭素住宅

- ZEH水準省エネ住宅

- 省エネ基準適合住宅

- その他の住宅(省エネ基準を満たさないもの)

一方で、新築で「その他の住宅」に該当するものは、控除の対象外(借入限度額が0)となる点は要注意です。

これから家を建てる・買うなら、「住宅ローン控除がちゃんと使える仕様か?」を早めにハウスメーカーや工務店に確認しておくのが安全です。

出典:認定住宅等の新築等をした場合(認定住宅等新築等特別税額控除)|国税庁

子育て世帯・若者夫婦はさらに有利になることも

2024年・2025年の改正では、子育て世帯や若者夫婦世帯に対して、借入限度額の上乗せなどの優遇が設けられています。

- 19歳未満の子どもがいる世帯

- 40歳未満の夫婦世帯 など

「うちは当てはまりそうか?」を、下のリンクで一度チェックしておきましょう。

リンク先:住宅ローン減税|国土交通省

住宅ローン控除を受けるための主な条件

「住宅ローンを組んでいれば誰でもOK」というわけではありません。

代表的な条件をざっくり整理すると、次のようになります。

1. 本人の収入の条件

- 合計所得金額が2,000万円以下であること

- マイホームを取得してから、一定期間内に自分や家族が居住していること

- 控除を受ける年の12月31日時点で、その住宅に住んでいること

2. 住宅そのものの条件

- 床面積が一定以上(多くの場合40㎡以上)であること

- 全体の床面積の50%以上を自分や家族の居住用に使っていること

- 新耐震基準を満たすなど、一定の耐震・性能条件をクリアしていること

3. ローンの条件

- 返済期間が10年以上の住宅ローンであること

- ローンの使い道が、住宅の取得・増改築等に限定されていること

細かい例外や特例もあるので、「ギリギリ条件に当てはまるか不安」という場合は、国税庁のQ&Aや税務署・税理士に確認すると安心です。

初年度は「確定申告」で手続きする

住宅ローン控除の初年度だけは、サラリーマンでも確定申告が必須です。

とはいえ、住宅ローン控除だけなら、スマホ+マイナンバーカードで自宅から完結できます。

確定申告の概要については、こちらの記事でもご確認いただけます。

いつまでにやる?

- 対象年の翌年2月中旬〜3月中旬ごろが申告期間の目安です。

- 還付申告であれば、翌年1月から5年間は受け付けてもらえるので、「うっかり忘れた…」場合でも、早めに動けばまだ間に合うケースが多いです。

初年度の確定申告で必要なもの

初年度の確定申告で、最低限そろえておきたいものは次のとおりです。

- 勤め先からもらう源泉徴収票

- マイナンバーカード(または通知カード+本人確認書類)

- 住宅ローンの年末残高証明書(銀行などから送られてくる)

- 建物・土地の登記事項証明書

- 不動産売買契約書・請負契約書のコピー

- 認定住宅等の場合は、その区分を証明する書類

- 還付金振込用の銀行口座番号

これらを手元においておくと、e-Taxの画面に沿って入力していくだけで申告が完了します。

リンク先:e-Tax|ご利用の流れ

登記事項証明書は、購入時の手続きで「住宅ローン控除用に1部多めに出しておく」と、あとで慌てずに済みます。

2年目以降は「年末調整」でOK(会社員の場合)

初年度にきちんと確定申告をしておけば、2年目以降は、会社の年末調整で手続きできます。

2年目以降に必要な書類

主に次の2つを、年末調整のタイミングで会社に提出します。

- 税務署から送られてくる

「(特定増改築等)住宅借入金等特別控除額の計算明細書」 - 金融機関から送られてくる

「住宅ローン年末残高証明書」

基本的には、「届いた書類の必要な部分を記入して会社に提出するだけ」なので、初年度よりも格段にラクに申請できます。

よくある勘違い・注意ポイント

最後に、住宅ローン控除でよくある誤解や注意点をまとめておきます。

家選び・住宅ローンの失敗は取り返しがつかなくなるから注意しよう!

「たくさん借りたほうが得」はほぼNG

ローン残高が大きいほど、控除額の上限は確かに大きくなります。

ただし、最終的には自分が払っている税金(所得税+住民税)がブレーキになるので、「借りた分だけガッツリ戻ってくる」わけではありません。

結果として、ムリに借入を増やしてまで住宅ローン控除を取りに行くのは、家計的にはかなり危険です。

控除のために借入増やすのは本末転倒だっ!

「その他の住宅」は対象外になることも

2024年以降のルールでは、省エネ基準を満たさない新築住宅(その他の住宅)は、新築の住宅ローン控除の対象外となっています。

- 安さだけで住宅を選ぶと、「そもそも控除が使えない」というオチになりかねません。

- 建築前・購入前に、ハウスメーカー側がどの区分になる前提で話しているのかを確認しておきましょう。

販売価格だけで安いものを選んだけど、控除が適用されず結果高くつくこともあるから必ず確認しよう!

控除が終わるタイミングで家計の見直しを

多くのご家庭では、

- 住宅ローン控除で「数万円〜数十万円」戻ってきている間は、なんとなく家計が回っている

- ところが控除終了後、じわっと手取りが減ったように感じて慌てる

…というパターンが多いです。なので、

- 「何年目まで控除が続くか」

- 「控除が終わる頃の教育費・老後資金の状況」

このあたりを、ライフプラン診断や住宅ローン返済シミュレーションでざっくり把握しておくと、「控除終了後に家計がきつくなる」という事故を防ぎやすくなります。

まとめ|住宅ローン控除は条件を押さえてしっかりと申請を

今回のポイントを整理すると…

- 住宅ローン控除は、年末ローン残高×0.7%を最大13年間、所得税・住民税から直接差し引ける「税額控除」

- 控除額は「ローン残高」「住宅の性能による借入上限」「実際の税額」の3つで決まり、払っている税金以上には戻らない

- 新築は、省エネ性能に応じて借入限度額が変わり、「その他の住宅」は対象外となるケースもある

- 初年度は確定申告が必要だが、2年目以降は年末調整でOK(会社員の場合)

- 「たくさん借りるほど得」とは限らないので、ライフプラン全体の中で無理のない借入額にすることが最重要

マイホーム購入後は、引っ越しや各種手続きでバタバタしがちですが、住宅ローン控除は家計にとってかなり頼れる味方です。

「ちょっと面倒だけど一度ちゃんとやっておく」ことで、数十万円単位で違いが出ることもあります。

- 「うちの貯蓄・家計の場合、どれくらいならローンを組んでもいい?」

- 「借入額や返済期間はこのままでよかったのか不安…」

といったモヤモヤがあれば、FPとして個別に相談も受けています。

お気軽にご相談ください。

以上、さとぽんでした!