ライフプランシートのつくり方|将来から逆算して今を決めるための実践ガイド

こんにちは、さとぽんです。

老後、教育費、住宅ローン…お金の不安って「いつ・いくら必要か」が見えてないことから始まります。

ライフプランシートを作ると「お金の山(かかりどき)」と「お金の谷(貯めどき)」が一目でわかります。

とはいえ、一般的なライフプランシートって

- 入力項目が多すぎて面倒

- いろんなシートを組み合わせないと全体像が見えない

- 家計簿プロ向け仕様で、正直作るまでのハードル高すぎ

こういうのが多いんですよね。

そこで、FPである私が将来のイベント・毎年の収支・年末時点の資産額が、できるだけ少ない入力で見えるように作ったのが「FPさとぽん式ライフプランシート」です。

この記事では次の4つをわかりやすく解説します。

- ライフプランニングの重要性

- 独自ライフプランシートの入力ステップ

- 結果の活用ポイント(3つの着眼点)

- つまずきFAQ

「細かい家計簿は続かないけど、全体像は知りたい」って人は、まずライフプランシートを作成してみましょう!

なぜ作る?ライフプランニングの意義

1.将来から逆算できるようになる

教育費や住宅費、老後のお金など、「大きい支出」はある年に一気に来ます。

ライフプランシートではそれらが年ごとに並ぶので、

- いつ一気にお金が出ていくのか

- どの期間に貯めるべきなのか

この2つがハッキリします。

つまり、「なんとなく貯めなきゃ」から「●年後に▲万円必要→だから今から準備する」に変わります。

2.優先順位がハッキリする

ライフプランは、毎日の家計簿とは別物で、目的は「人生全体でお金をどう配分するか」を見ることです。

- 今すぐ削るべきは固定費?

- 貯めるのは教育資金を優先?

- 住宅の買い方・借り方を見直すべき?

- 投資はどのペースでやる?

このような「やることリストの優先順位」が決められます。

逆に、やらなくていいことも見えてくるので、ムダに焦らなくもなります。

3.家族での意思決定がしやすくなる

夫婦での話し合いでマイホーム・教育方針・働き方の話は、一度感情的になるとほぼケンカになりますよね。

でも「収支」「年末の資産残高」「老後時点の貯蓄ライン」が数字で並ぶと、話す「軸」が感情から具体的な数字に移ります。

「今の家賃でいく?」「私立いく?」「もうちょい働く?」というリアルな話し合いが、落ち着いてできるようになります。

ライフプランニングって節約のための作業じゃないの?

節約のためではなく、「今を楽しむための根拠」を作るイメージだね!

ライフプランシートの全体像

シートの使い方はシンプルで、基本的には4つのタブを埋めるだけでOKです。

- 設定

- 開始年、家族の年齢、退職予定年齢、年金開始年齢

- 子どもの進路(公立/私立)

- インフレ率・昇給率などの前提条件

- 収入

- 本人(必要であれば配偶者も)の手取りベースの収入

- 昇給していく収入と、固定で変わらない収入を分けて入力します

- 支出

- 生活費(食費・光熱費・通信費などの毎月かかるもの)

- 特別支出(旅行、車の買い替え、家電の更新など年単位で発生するもの)

- ライフプランシート(結果)

- 年ごとの「収入合計/支出合計/年間の黒字赤字/年末資産」

- 子ども・住宅・ライフイベントの一覧(入学/車買い替え等がいつ来るか)

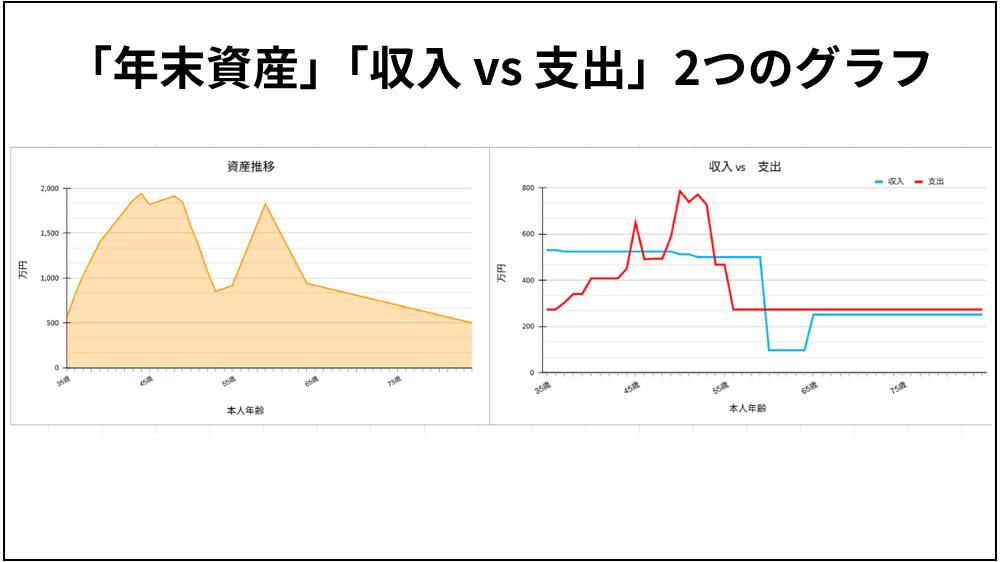

- グラフ化された「年末資産の推移」「収入 vs 支出」

FPSATO式ライフプランシートでは、教育費や年金などが自動計算されて反映されます。

手で電卓叩かなくても「このルートで行くと、何歳のとき貯金いくら?」がわかるようになります。

シートの使い方(4ステップ)

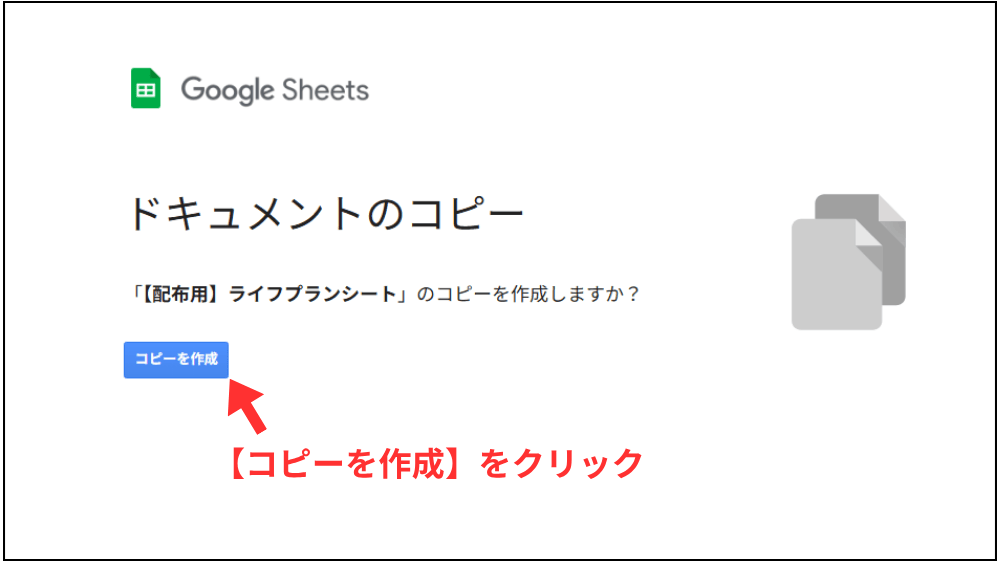

STEP0:シートのダウンロード方法

1.以下のリンクをクリックして下さい。

表示された画面でコピーを作成をクリックしてください。

2.ファイルのコピーが完了するとGoogleドライブに保存されます。

以降はコピーされたファイルを自分用に編集しましょう。

※データはGoogleドライブに保存されます。

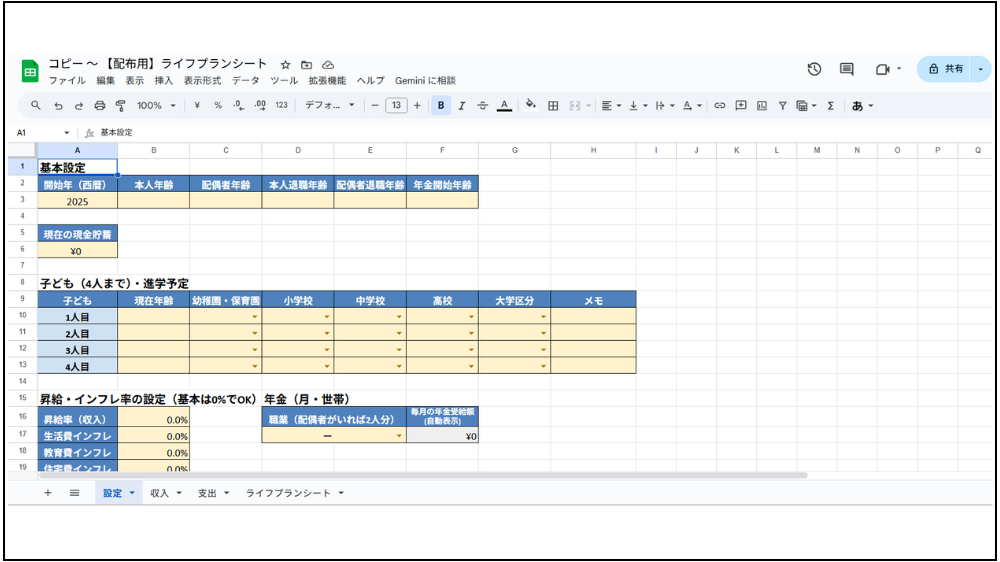

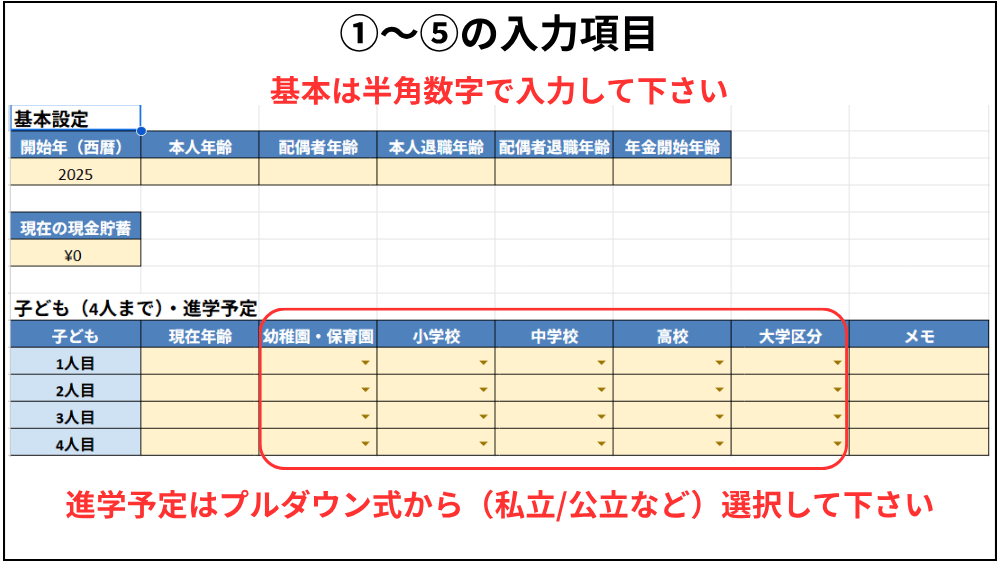

STEP1:基本条件を設定しよう

設定タブで、基本となる前提条件を設定できます。

スプレッドシート内の黄色いセルが入力する必要のある箇所です。

- 開始年(西暦)を入力する。

※計算を開始したい年、通常は今年の西暦を入力して下さい。 - 本人年齢・配偶者年齢を入力する。

※配偶者の情報は、配偶者がいる場合のみ入力して下さい。 - 退職年齢(本人・配偶者、予定している年齢でOK)と年金開始(通常65歳)を入力する。

- 現在の現金貯蓄残高(世帯合計額)を入力する。

- 子どもの情報を入力(いる場合のみ)

- 現在年齢

- 幼稚園/保育園・小学校・中学校・高校の「公立/私立」をプルダウンから選択

- 大学は「国公立・私立文系・私立理系・私立医歯系(6年)」から選択

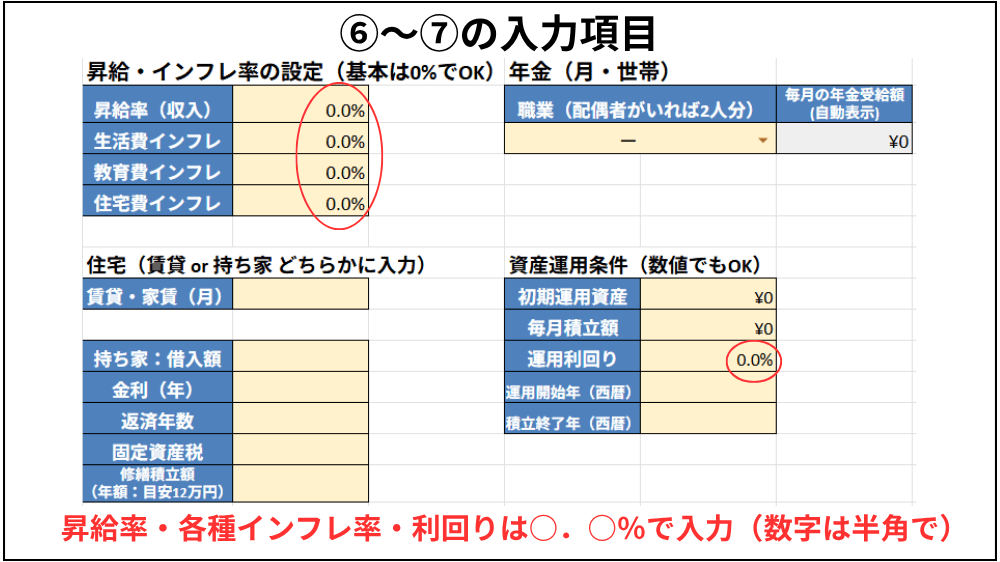

- 職業をプルダウンから選択する。→年金額が自動で設定

※配偶者情報を入力している方は、「会社員×会社員」のように併記されているものから選択。自分で年金額を指定したい場合は、直接毎月の年金受給額を入力する。 - 昇給率・インフレ率(必要な場合のみ。迷ったら0%でOK)

家計簿アプリなどが手元にあるとサクサク入力できるよ!

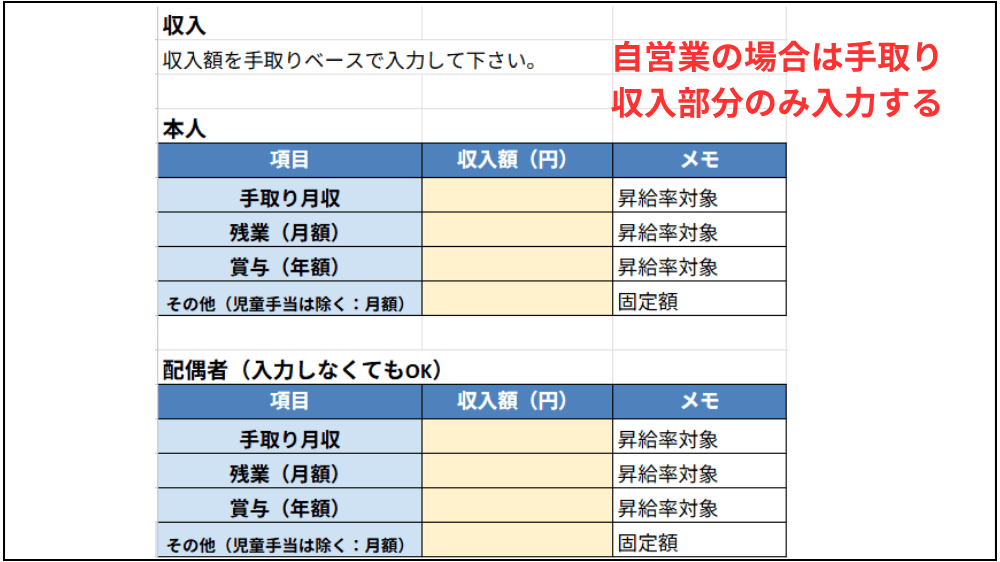

STEP2:収入の情報を入力しよう

収入タブには手取りの収入額を入力していきます。(税・社保控除後の額です)

本人(必要であれば配偶者も)それぞれ以下の項目を入力して下さい。

- 手取り月収(昇給率対象)

- 残業(月額/昇給率対象)

- 賞与(年額/昇給率対象)

- その他(児童手当は除く・固定額)

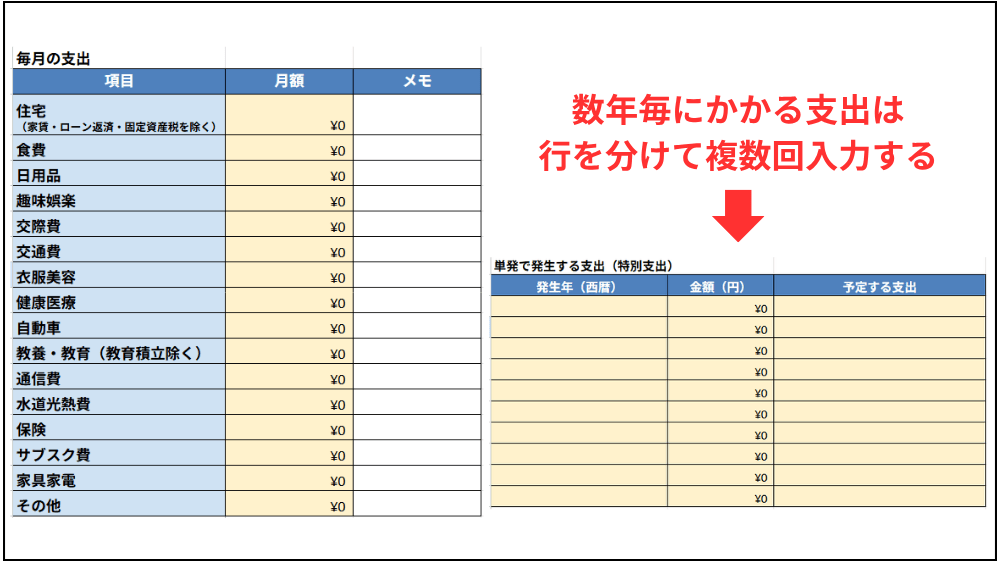

STEP3:支出の情報を入力しよう

次に支出タブに、支出の情報を入力していきます。

毎月の生活を入力する際には、最低でも直近3ヶ月分の平均値を入力しましょう!

1年間のデータを1ヶ月平均すると、より正確な支出を把握することができます。

- 毎月の生活費:食費/日用品/通信/水道光熱/保険/自動車…

- 年額の特別支出(タブ内の該当欄):家具家電・旅行・冠婚葬祭などここでは予定している特別な支出を入力して下さい。

例)自動車を3年後に買換える予定→2028年/¥3,500,000(350万円)/自動車買換え - 住宅費:この項目には家賃やローン返済、固定資産税以外の住宅費を入力して下さい。例)地震・火災保険や住宅清掃代行など

※住宅ローンや固定資産税などは、設定タブで入力していただいた物をもとに自動で計算されるので入力不要です。

STEP4:ライフプランシートタブで結果を見よう!

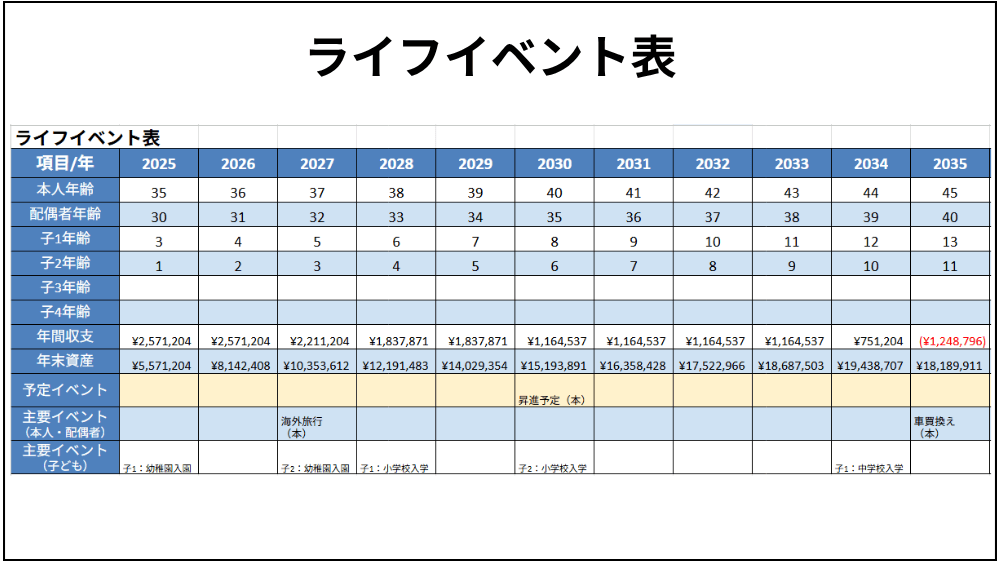

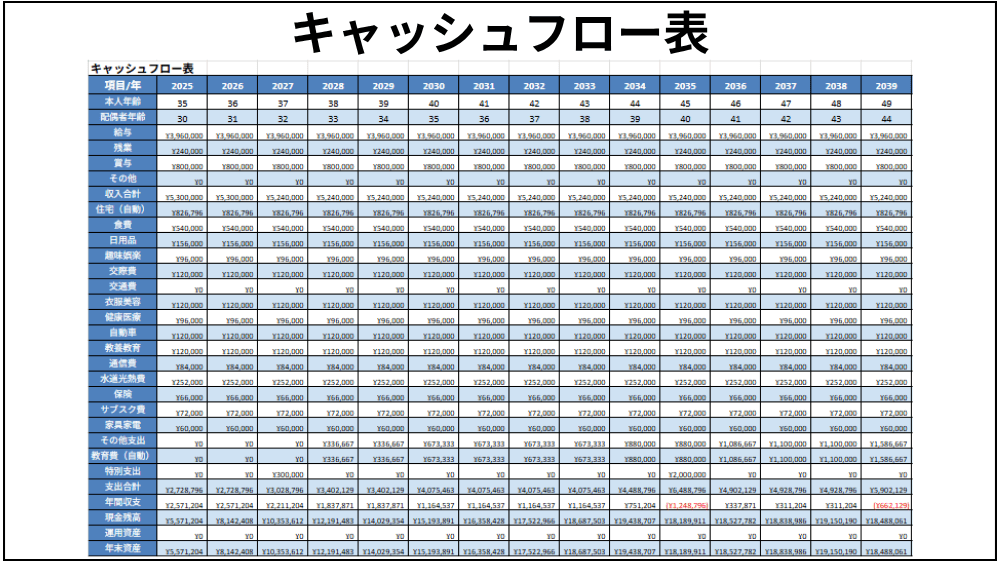

ここまで入力していただいた情報をもとにライフイベント表とキャッシュフロー表、収支と年末資産推移のグラフが確認できます。

ライフイベント表の黄色いセルには、自動で表示される主要イベントでは表示されない予定イベントを記載してください。

- ライフイベント表では、本人と配偶者や子どものイベントが時系列で見やすく把握できるようになります。ここでは、支出が増える時期と支出が少ない時(貯め時)が一目瞭然で分かるようになります。

- キャッシュフロー表では、収入合計/支出合計/年間収支/年末資産が年ごとに表示されます。

- 2つの表の下には、「年末資産」と「収入 vs 支出」の経過がグラフで見やすく表示されます!

配布するシートでは、教育費や退職・年金の開始年なども同じシート内で連動します。

子どもの進路想定(公立/私立)や退職時期を切り替えることで、資産残高をシミュレーションすることも可能です。

ライフプランシートの免責

本記事と配布シートは一般的な家計設計の参考情報です。制度・税制は変更される可能性があるため、最終判断はご自身で行い、必要に応じて公的情報をご確認ください。

結果の読み方|この3つをチェックしよう

① 赤字の年があるか?

赤字になる年がないかチェックしてみましょう。

車の買い替え、リフォーム、大学入学などが赤字の原因になりやすいです。

- 固定費など日常コストを下げて、赤字幅そのものを小さくする

- 赤字になる年までに、その年のぶんを別で貯めておく(用途の決まった貯金箱をつくるイメージ)

この2つを実践することで慌てなくて済みます。

② 教育費ピークに耐えられるか?

高校〜大学にかけては、ほぼ確実に支出が跳ね上がります。

とくに大学費用は「入学前にまとまった初期費用が必要」「その後も毎年かかる」という二段ロケットです。

最後の収入 vs 支出のグラフを見ると、「どの年が一番キツいか」が分かるはずです。

その山に向けて、今から積立を開始するのが一番効率の良い対策です。

大学費用の貯め方はこちらの記事で解説しています。

③ 老後資産が“底割れ”していないか?

退職後〜年金生活の期間で、年末資産がどんどん減っていき、最終的にゼロ近くになっていないかをチェックしましょう。

もし「80代でほぼ底」という状態なら、そこは要注意サインです。

いますぐ家計改善と積立プランを見直す必要があります。

テコ入れの順番はこの3段階で考えると無理なく実践できます。

- 固定費の見直し(携帯・保険・車・サブスク・住宅コスト)

- 進路・イベントに向けた準備の前倒し(その年に慌てないための積立計画)

- 収入と運用のプラス要素を考える(働き方の調整、副収入、NISAでの長期積立など)

今から簡単にできることから始めれば大丈夫だよ!

ライフプランシートのFAQ

Q. 支出の費目名って編集できますか?

A. 新しい項目をどんどん増やすことは想定しておらず、結果のグラフが壊れる可能性があります。近いものがない場合は「その他」にまとめてOKです。

Q. 収入や資産運用の“期間”を途中で切り替えたい

A. できます。

収入は退職年齢を入れることで、そのタイミングで収入を止められます。

積立の運用も「いつから始めて、いつで終えるか」を設定できます。

Q. 不定期支出(旅行、家電買い替え、受験料など)はどう入れる?

A. 支出タブの「単発で発生する支出」の欄に、その年・金額・用途を入れてください。

同じような出費が数年おきにある場合は、お手数ですが複数年分を分けて入力してください。

Q. 年ごとに細かいブレ、例えば「この年だけ光熱費が上がる」みたいなのは反映できる?

A. このシートは「将来の全体像をざっくり見る」ことが目的なので、そこまでのミリ単位のブレは入れない運用をおすすめしています。

細かい毎月の管理は家計管理の記事で解説しています。

Q. ライフプランを作った後は何をすればいいですか?

A. 年別のキャッシュフローと年末資産を見ながら、

「赤字になる年のための積立」と「老後の底割れ防止」の2本を優先してください。

あとは定期的に見直して、家族の予定変更(進路・住宅・働き方)を反映していけばOKです。

まとめ|将来から逆算して「今どうするか」を決めよう

ライフプランは、節約のための我慢表じゃありません。

「このペースならちゃんと大丈夫。だから今ここにはお金を使っていい」って、自分に許可を出すための表です。

今日わかったことを、もう一度だけまとめます。

- 不安は「見えないからデカい」。

いつ・いくら必要かを年ごとに見える化すれば、漠然とした不安は具体的な計画に変わります。 - やることは“完璧な未来予測”じゃない。

設定 → 収入 → 支出 → ライフプランの順で入力すれば、誰でも簡単に形になります。 - チェックすべきは3点だけ。

- 赤字の年はどこ?

- 教育費の山はいつ?

- 退職後に貯金が底割れしない?

この3つが見えれば、夫婦会議も「感情論」ではなく「この年これだけ必要だからこうしよう」って冷静に話せるようになります。

一度、ライフプランシートに自分の数字を入れてみよう!

まず「年齢・家族構成・退職・職業・子どもの進路」を入れて、将来のキャッシュフローを一度出しましょう。

マイナスの年が出たら、その年に何が起きてるかを見よう。赤字でも心配なし!冷静に今からできることを始めてみましょう!

以上、さとぽんでした!