サラリーマンでも確定申告必要? 確定申告の基本について解説

こんにちは、さとぽんです!

「サラリーマンは確定申告不要じゃないの?」と疑問に思う方もいるでしょうか?

基本的にサラリーマンは確定申告は不要ですが、必要な場合があります。

- 医療費控除:年間の医療費総額が10万円を超える場合に利用可能

- 住宅ローン控除:初年度のみ必ず確定申告が必要

- ふるさと納税:他で確定申告が必要な場合は、ワンストップ特例利用不可

- 雑所得が20万円を超える場合

確定申告は、PCやスマホなどを利用して、オンラインのみで行うこともできます。

特に、医療費控除は、出産時や入院でかかった費用を、確定申告を行うことで税金が還付されます。

今回は、確定申告と所得控除などの税金に関する基礎知識を解説していきます。

確定申告期間:令和7年(2025年)2月17日~3月17日

確定申告の基礎知識

年末調整ってどんなもの?

まず、確定申告の基礎について解説していきます。

確定申告とは、毎年1月1日から12月31日までの1年間に生じた所得(儲けた金額)に対してかかる税金、つまり「所得税」を計算して清算することです。

サラリーマンなどの会社員の方は、年末になると会社側で「年末調整」をして所得税などを清算しています。

給与から天引きされている所得税は、前年分の所得税を目安に徴収されているので、もしも、税金を払いすぎていたら「還付(返金)」され、逆に不足していたら「追加納税」を行うことになります。

つまり、年末調整調整できない控除を行う時には、サラリーマンでも確定申告が必要ということ!

所得税の計算方法

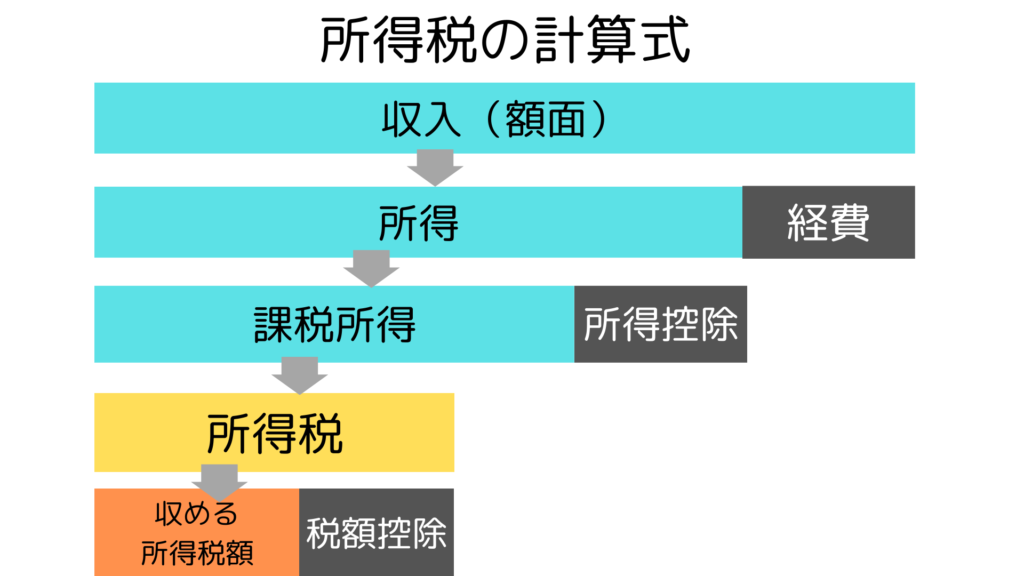

所得税とは、収入に対してかかる税金のことです。

所得税は次のように計算されます。

サラリーマンの経費は、給与所得控除(給与に応じた額で最低55万円)として計算されます。

算出された所得から所得控除を差し引いて課税所得を計算しますが、所得控除がそれぞれ異なるため個人個人で所得税が異なるのです。

確定申告すべき所得と控除の種類

確定申告が必要な所得の種類

所得には、給与所得以外にも様々なものがあります。

- 事業所得

- 配当所得

- 不動産所得

- 雑所得 など

この中でも、サラリーマンは必ず確定申告をしなければならない所得があります。

- 2カ所以上で給与を受けており、本業となる会社以外から合計20万円を超える給与がある場合

- 副業や不動産などで、20万円以上の所得がある場合

- 株式売買など、特定口座(源泉徴収あり)以外の口座で取引し、利益がある場合

上記に該当する場合には、確定申告をしないと脱税となるので、必ず確定申告を行いましょう。

確定申告が必要な控除の種類

まず、控除とは「一定の金額を差し引く」という意味です。

所得控除とは、課税の対象となる所得を差し引き、課せられる税金を節税することができます。

基本的にサラリーマンは、会社で年末調整を行ってくれるため控除のための確定申告は不要ですが、必ず確定申告しなくてはならない控除があります。

①医療費控除

医療費控除は、世帯において1年間にかかった医療費等が10万円を超えた場合、その超えた分の金額が「所得控除」になるのです。

医療費控除額 = 実際に払った医療費の合計額 - 保険金や給付金 - 10万円

出産時や入院した場合などに利用することができます。

ただし、医療費控除で対象となる医療費がとても煩雑で、一部自費診療でも対象のものがあります。

対象となる医療の判断は以下のリンクをご確認ください。

- どのような医療費が対象になるか➡対象となる医療費(原則)|国税庁

- 出産費用で対象になるもの➡対象となる出産費用の具体例|国税庁

- 入院費用で対象になるもの➡対象となる入院費用の具体例|国税庁

- 歯科治療で対象になるもの➡対象となる歯の治療費の具体例|国税庁

②住宅ローン控除(住宅借入金等特別控除)

住宅ローン控除は、住宅取得に住宅ローン(借入金)を組んだ場合、一定額を所得税額から差し引ける制度です。

住宅ローン控除は、初年度のみ確定申告が必要で、次年度以降は会社の年末調整で申請可能です。

正確にいうと、所得税を計算する際に課税される所得を減らす所得控除ではなく、所得税を計算した後に一定額をそのまま差し引ける税額控除に当たります。

このため、住宅ローンの節税効果が所得控除と比べてとても大きいので、必ず活用しましょう。

③ふるさと納税

ふるさと納税は、自分の選んだ自治体に寄付と行うと、寄付額から2,000円引いた金額が、住民税から控除され、特産品ももらえるという制度です。

サラリーマンは、寄付先が5自治体以内であれば確定申告が不要となる「ワンストップ特例制度」が利用できます。

ただし、他の理由で確定申告をする場合には、ワンストップ特例制度が使えず、ふるさと納税も確定申告する必要があります。

出典:ふるさと納税|総務省

まとめ

確定申告の基礎と計算のイメージをしてもらうために概要を説明しました。

サラリーマンでも、「必ず確定申告をしなければならない場合」と「したほうがお得になる場合」がお分かりいただけたかと思います。

出産時には、その年の医療費が高額になる場合が多いので、実際にざっくりと計算して10万円を超えていそうなら医療費控除を利用してみていただけるといいと思います。

実際に、サラリーマンが行うべき確定申告はそこまで煩雑にならず、意外と「こんなものか」で済む場合が多いです。

確定申告をしたほうがお得な皆様、是非確定申告にチャレンジしてみましょう!

以上、さとぽんでした!