子育て費用はいくらかかる?大学までの費用と具体的な準備方法を解説!

こんにちは、さとぽんです!

子どもを育てるのにいくら必要か、今の貯蓄で足りるのかどうか不安になりませんか?

一般的に子ども一人につき3,000万円と言われていますが、この不安はどの年代でいくら必要か、準備方法が分からないことが原因です。

結論から言うと、子育て費用の中で、一番大きな金額が必要になるのは大学の学費です。

大学の入学までに、450万円~500万円を準備するといいでしょう。

そこで今回は、子どもを大学まで通わせた場合の現実的なコストを知り、具体的な準備方法を解説します。

- 各年代での子育て費用

- 大学の学費準備方法

- 家計を圧迫しない子育ての工夫

一人当たり3,000万円!?子供二人で6,000万円なんて用意できないー!

一気に3,000万円必要なわけじゃないし、大学の学費も準備方法を知っていれば不安にならずに済むよ!

子育て費用の全体像を知る

子育てには教育費用と養育費用がかかる

子育て費用は教育費と養育費に分けられ、それぞれの対策や準備方法を考えることが重要です。

養育費:2,000万円

教育費を差し引いて生活にかかるすべての費用のこと

例)食費、衣服代、医療費、お小遣いなど

教育費:800万円~2,500万円

学校の授業料や塾・習い事など、教育に関連した費用のこと

例)入学金、授業料、塾代、教科書代、受験費用など

子育て費用は子ども一人当たり3,000万円と聞くと、「そんな金額準備するのは無理だ」と思うかもしれませんが、実際にはまとめて出費するわけではありません。

養育費を例に考えると分かりやすいですが、お金が一度に必要なわけではなく、日常生活で使うお金が上がるイメージです。

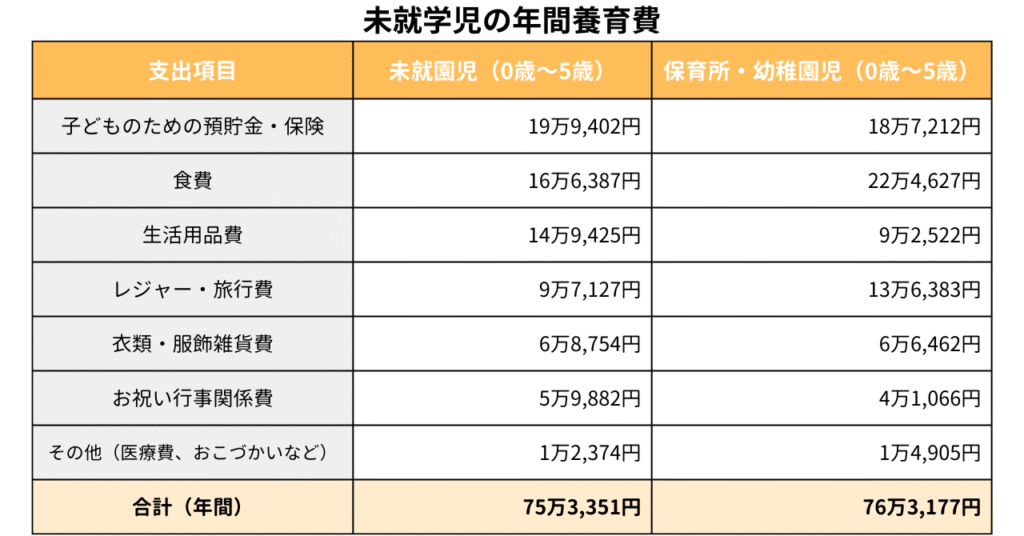

未就学児:毎月6~9万円程度

小学生以降:毎月6~7万円程度

上記のデータには、子どものための貯金なども含まれていることや、3歳~6歳の「幼児教育・保育の無償化」が反映されていないため、必要な養育費の上限として捉えておきましょう。

出典:平成21年度インターネットによる子育て費用に関する調査|内閣府、令和4年度学生生活調査|独立行政法人 日本学生支援機構

公立か私立で教育費は大きく異なる

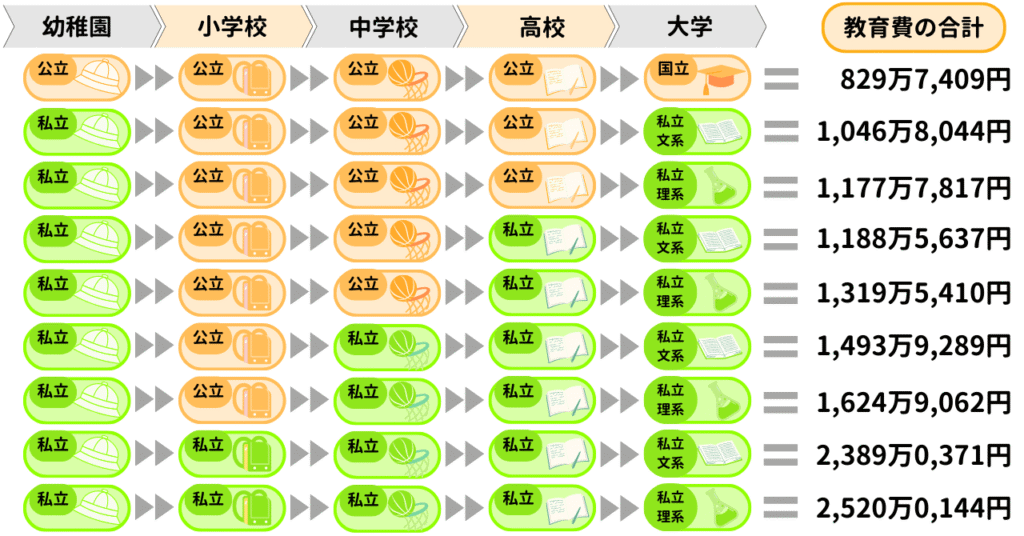

教育費は、公立か私立かどちらを選ぶかで、700~2,000万円と総額が大きく変わってきます。

この差は、私立だと小さいうちから塾・習い事にかかる費用がかさむことに加え、私立小学校の教育費用は原則無償化の対象外になっていることが大きな差の原因となっています。

小学校~大学まで、全て公立を選んだ場合 ➡ 830万円

全て私立を選んだ場合 ➡ 2,520万円

私立に通わせた場合、公立に通うよりも3倍程度教育費が高くなることが分かります。

年間に均すと公立は年間30~50万円程度、私立は年間100~150万円程度なので、私立の場合は月々の収入や少額の貯金で対応するのが難しくなります。

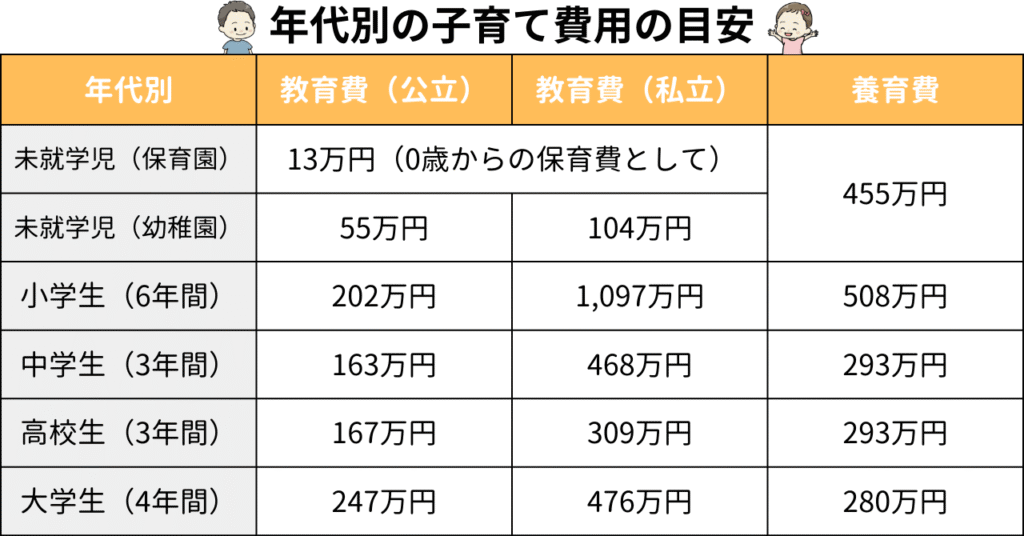

年代別の子育てにかかるお金

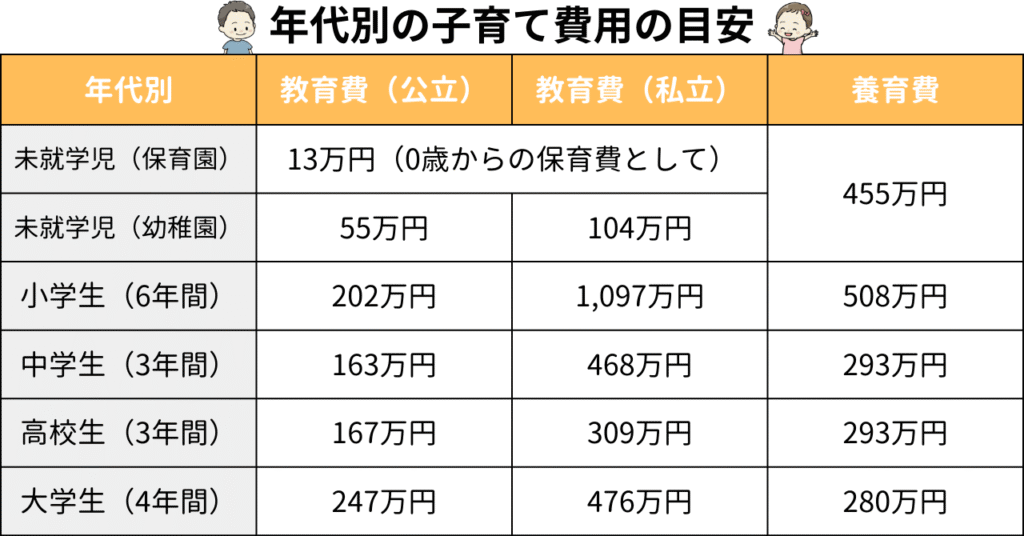

子育てにかかるお金はお子様の年代によって大きく上下します。

教育方針や生活環境によっても変動するので、年代別のシミュレーションは目安として、教育費の準備の計画にご活用ください。

※大学生の養育費は変動要素が多いため、年間70万円として計算しています。

出典:平成21年度インターネットによる子育て費用に関する調査|内閣府、令和3年度の子供の学習費調査|文部科学省

未就学児でかかるお金

※未就園児は、保育所や幼稚園に通っていない0歳~5歳の子を指します。

未就学児の養育費は、小学生以降に比べると高くなる傾向があります。

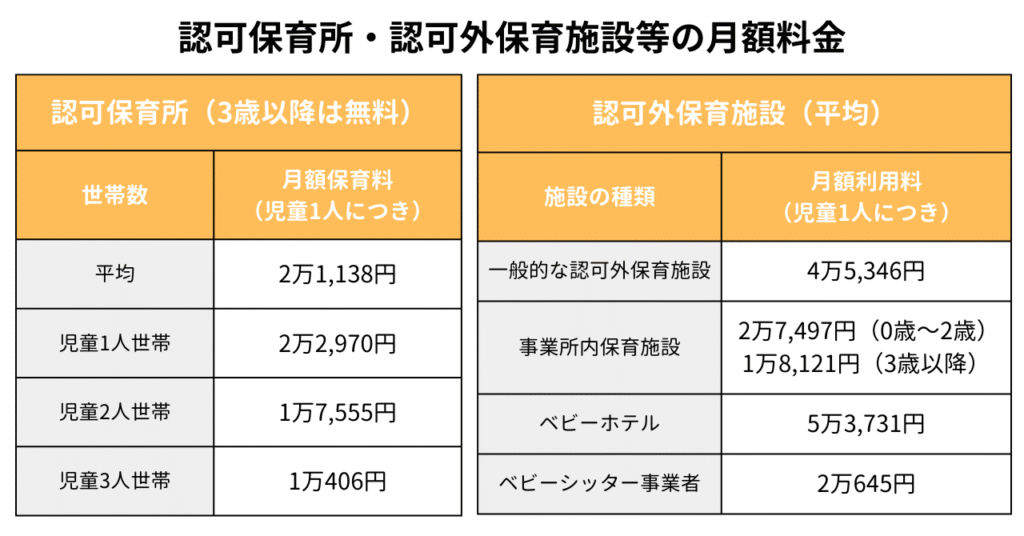

保育園の平均費用

また、認可保育所(いわゆる保育園)や認可外保育所利用した場合の保育料は次のとおりです。

出典:(認可保育所の保育料)平成27年 地域児童福祉事業等調査の概況|厚生労働省、(認可外保育施設の利用料)令和3年 地域児童福祉事業等調査結果の概況|厚生労働省

保育園を利用した場合の詳しい保育料はこちらの記事でも解説しています。

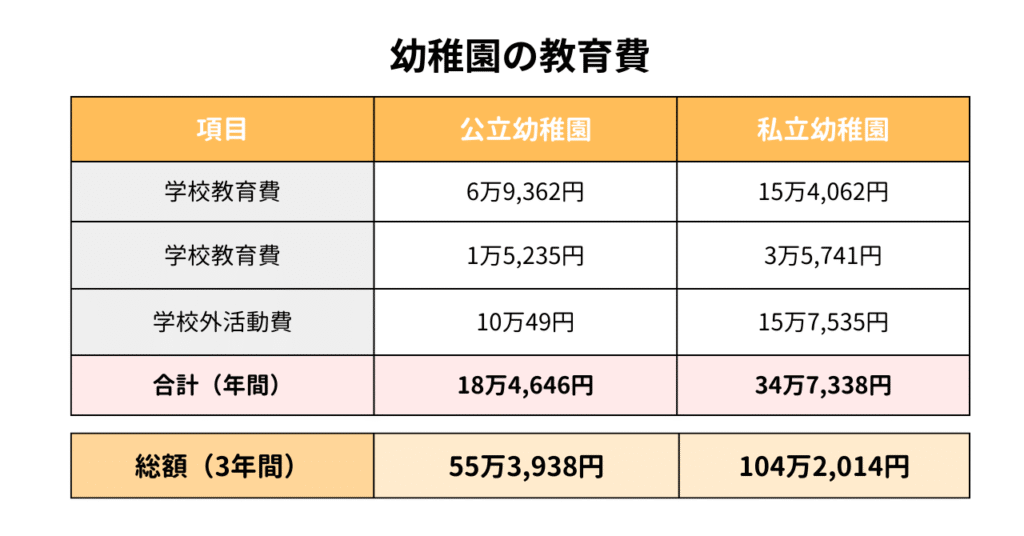

幼稚園の平均費用

次に、幼稚園の教育費を確認していきます。

3歳以降は「幼児教育・保育の無償化」されているため、私立幼稚園など上限金額を超えた場合のみ教育費がかかります。

3歳以降は、幼保無償化されてからもお金がかかるの?

幼稚園は月額の上限が決まっていたりするから確認してみよう!

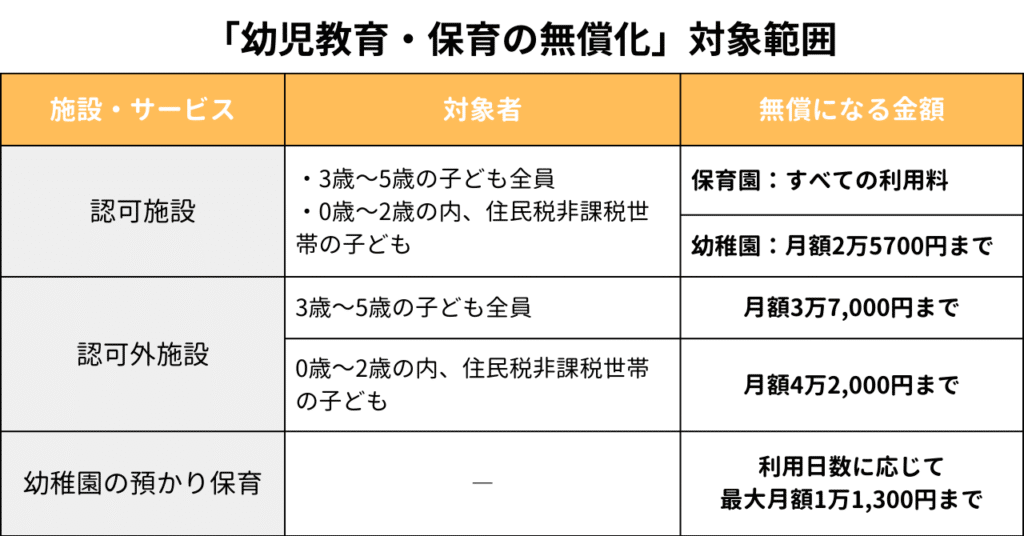

幼児教育・保育の無償化の対象範囲

2019年10月から、幼児教育の負担を減らすための少子化対策として「幼児教育・保育の無償化」が実施されています。

この制度実施により、基本的に3歳~5歳の子どもと一定の条件を満たす世帯の0歳~2歳の基本料金が無償化されています。

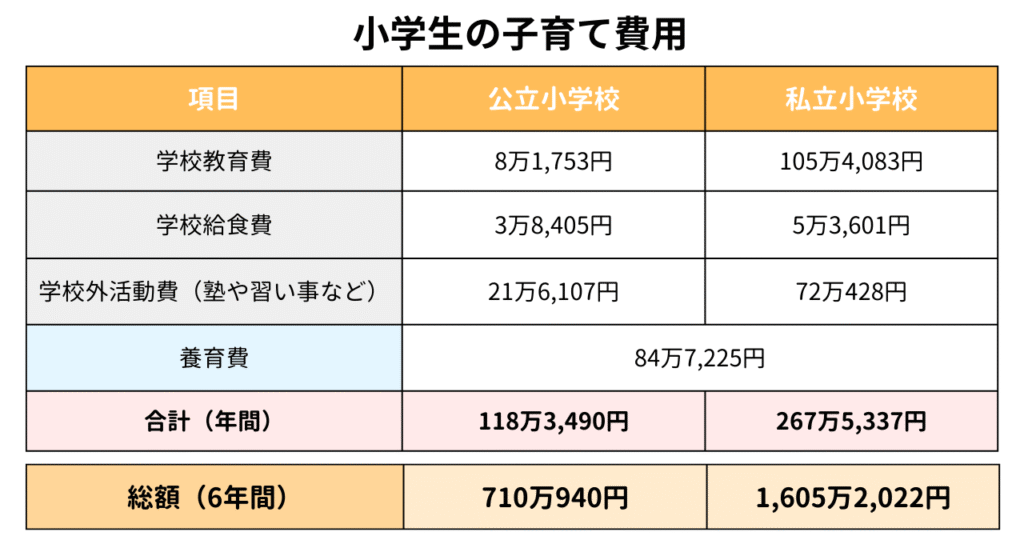

小学生でかかるお金

小学校の6年間で子育てにかかるお金は、公立の場合で約720万円、私立の場合で約1,509万円です。

公立と私立で800万円程の差がありますが、私立小学校の授業料は原則として無償化の対象外になっていることが大きな要因となっています。

私立小学校では授業料に加えて、入学金や制服代、寄付金などの初期費用がかかります。

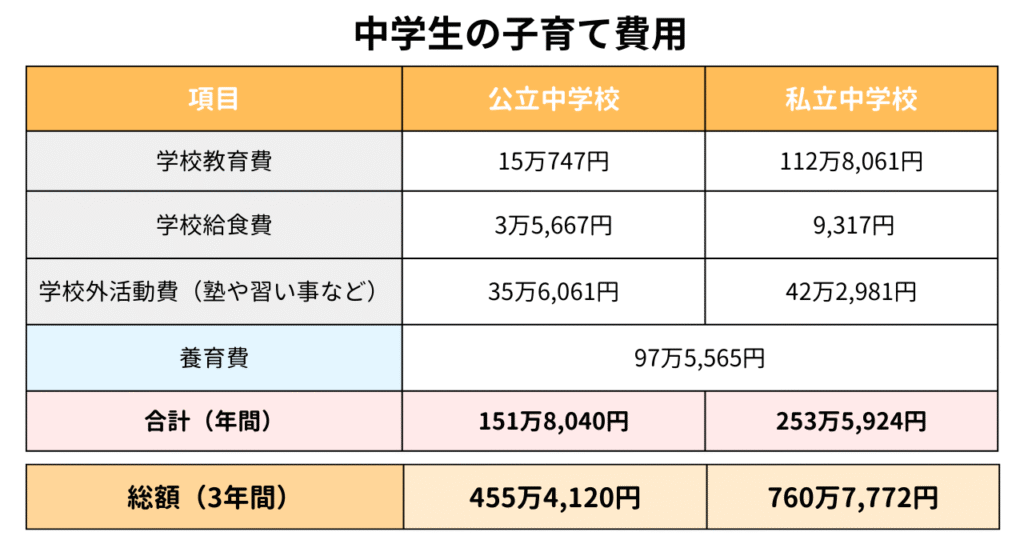

中学生でかかるお金

中学校の3年間で子育てにかかるお金は、公立の場合で約454万円、私立の場合で約724万円です。

小学生同様、公立では授業料が無償化されているのに対し、私立では入学費用に加えて制服代や修学旅行費用の積立金、寄付金などがかかります。

さらに、公立と私立どちらも高校受験の準備のため、学習塾代などの学校外の教育費用が増える傾向があります。

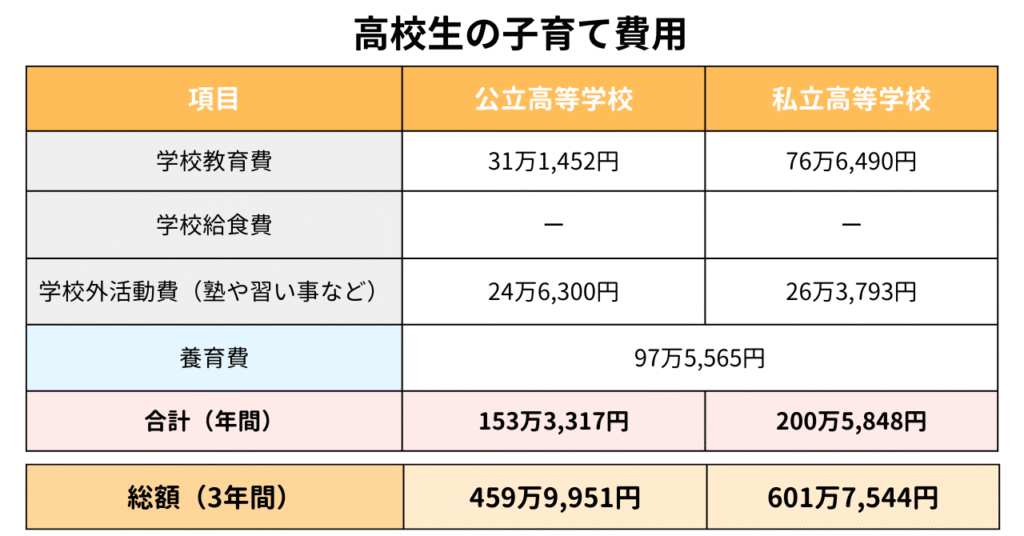

高校生でかかるお金

高等学校の3年間で子育てにかかるお金は、公立で約394万円(年間131万円程度)、私立で約556万円(年間185万円程度)です。

2020年4月より、高等学校等就学支援金(いわゆる高校無償化)制度が実施され、私立高校に通う子供への支給額の上限が大幅に引き上げられました。

これにより、教育費の公立と私立の差は縮まっているのが現状です。

また、大学へ進学する場合は、塾や予備校の授業料で課外教育費がかさむことが予想されます。

大学生でかかるお金(学費のみ)

大学では、公立か私立かという選択の他に、文系か理系かという点でも教育費が大きく異なります。

-1024x536.png)

出典:令和5年度私立大学等入学者に係る初年度学生納付金平均額(定員1人当たり)の調査結果について(参考2)|文部科学省、私立大学等の令和5年度入学者に係る学生納付金等調査結果について|文部科学省

学生生活調査(令和4年)によると、学費以外でも教材や通学費などの費用もかかり、一般的には10万円~15万円かかることが多いようです。

自宅から通う場合は通学費がかかりますが、下宿などする場合には仕送りが必要な場合があることや、本人のアルバイト収入がある場合など、ご家庭の状況で大きく変動します。

私立理系では、さらに大学院に進む可能性もあるので、費用が増えることも予想されます。

公立か私立を選んだ場合のシミュレーション結果

全て公立の場合と全て私立の場合だと、およそ1,700万円の差がでます。

ポイントは、私立小学校に通わせるかという点と、大学まで通わせるかで準備すべき教育資金が大きく異なります。

え、私立を選ぶとこんなに教育費がかかるの!?

できれば、公立に行って欲しいと思ってしまうね(笑)

シミュレーションの結果、大学の学費が金額が大きくまとまった資金が必要になることが分かります。

大学の学費を準備する方法

高校までの子育て費用は、月々支払われていくお金として毎月の支払いが増えるイメージですが、大学の学費はある程度まとまった資金が必要になります。

大学の学費の目標額は、450万円とするといいでしょう。

この額は、教育費のインフレが起こったとしても私立文系大学の学費が賄え、私立理系大学の大部分もカバーできる金額です。

筆者がお勧めする大学の学費の準備方法は次のとおりです。

また、学費を準備するために生活に負担感が出てしまうことを防ぐポイントは、「早いうちからの計画的な準備」と、「児童手当の活用」が重要となります。

①預貯金で準備する

まずは、預貯金でコツコツ準備する方法をご紹介します。

- 普段からコツコツ貯められる方

- 投資のリスクを避けたい方

家計の見直し、月に2〜3万円を預貯金にまわすことで、大学入学までに500万円程度の資金を準備できます。

預貯金は安全性が高いこと、病気などのいざというときにも使えるというメリットがあります。

②財形貯蓄を活用する

「手元にお金があるとついつい使ってしまう」という方には、財形貯蓄を利用した準備方法をご紹介します。

- お金が手元にあると使ってしまう可能性がある方

- 有利な税制を利用し、資金確保したい方

- 投資のリスクを避けたい方

財形貯蓄は、次の3種類があります。

「勤労者財産形成貯蓄(一般財形貯蓄)」:目的を問わない自由な貯蓄

「勤労者財産形成年金貯蓄(財形年金貯蓄)」:60歳以降の年金として受け取り

「勤労者財産形成住宅貯蓄(財形住宅貯蓄)」:マイホーム資金を目的とした貯蓄

この中で大学の準備費用で利用できるのは、勤労者財産形成貯蓄(一般財形貯蓄)です。

利子(預けるだけで受け取れることができる金利)に対して税制優遇があり、会社の給与から強制的に天引きされるので「先取り貯金」ができます。

また、一定の手続きを踏めば開始一年後には引き出しが可能となり、定期保険などと比べて融通が利くメリットもあります。

申し込みは勤務先を通して行う必要があるので、お勤め先の担当部署に確認してみましょう。

③積み立て投資(NISA制度)を活用する

最後に、積み立て投資を利用した準備をご紹介します。

- 金融商品に関して最低限の知識がある方

- 投資のリスクを取れる方

- 計画的に積み立てるなら、少しでも増やしたい方

NISA制度を活用した積み立て投資で準備することで、月々の積み立てが少額でも目標金額を準備することが可能です。

例えば、大学入学までに500万円を準備する場合、一般的な運用で期待できる利回り(投資した金額に対する利益の割合)は4%なので、合計約340万円程度の積立額で目標に達する計算です。

ただし、積み立て投資を行う場合には、「投資リスクが取れる方」であることと「最低限の投資方法や投資先に関する知識」が必須となります。

「投資のリスクを取れる方」の基準は次の2点を目安に判断してください。

- 生活費の6ヶ月分以上の現金を確保している方

- 投資がうまくいかず元本割れした場合にも、別の学費を準備するあてがある方

※元本割れ:投資の損失で掛け金の総額よりも残額が減ってしまうこと

NISA(ニーサ)という小額投資非課税制度を利用することで、税金面で有利に積み立て投資をすることができます。

出典:NISAを知る|金融庁

子どもが生まれてから大学入学までの18年と長い時間を利用することで、投資の元本割れリスクを抑え、月々の積み立てによる負担感も減らすことができます。

筆者もこちらの方法で準備しており、具体的な投資で教育資金を準備する方法はこちらの記事でも解説しています。

【手出し無用】お勧めしない準備方法3選

筆者がお勧めしない準備方法についても触れておきます。

奨学金制度でお金を借りる

奨学金は、返済不要の給付型と無利子や低利率の利子で借りることができる貸与型、2つに分けられます。

給付型は条件が厳しく、多くの場合が貸与型で奨学金を受けることになりますが、その返済義務は子どもにあるので卒業した時点で抱える借金となります。

令和2年度末のデータで、回収率は「89.9%」となっています。

参考:返還金の回収状況及び令和2年度業務実績の評価について|日本学生支援機構

多くの方は滞りなく返せているようですが、一部の方は返済が滞って延滞料を加算されるケースもあるようです。

子ども自身に明確な目標がある場合や、一時的な借金をしてでもより多くの収入増加が見込める職業(医師や弁護士など)に就く場合を除き、借金をするべきではありません。

教育ローンで借りる

教育ローンは、用途を教育資金に限定することで、低金利でお金を借りることができます。

一般的に2%前後の金利が設定されていますが、借りる金額が大きくなればなるほど負担となります。

金利2%、返済期間10年でローンを組んだ場合

- 借りたお金:200万円 ➡ 返すお金:約221万円

- 借りたお金:500万円 ➡ 返すお金:約552万円

仮に500万円を準備する場合、前述のお勧めした準備方法の③(積み立て投資)であれば350万円程度の積み立てで賄えるので、200万円程度多くのお金が必要となってしまいます。

奨学金同様に、借金であることは間違いないのでお勧めできません。

学資保険で積み立てる

「教育資金の準備は学資保険で」と考える人は多いと思います。

筆者がお勧めしない理由は次のとおりです。

- 生命保険としてみると補償内容が薄い

- 貯蓄が必要であれば財形貯蓄の方が優秀

- 運用としてみると利回りが低い

一般的な学資保険のイメージは、「積み立てるだけで多めの満期解約返戻金が返ってきて保険としての補償も受けられる」でしょう。

そこで、学資保険の商品設計を分解して見てみましょう。

生命保険 + 貯蓄or資産運用(銀行・保険会社が行う)

実のところ、掛け捨て生命保険の補償に、投資を組み合わせているのが実態です。

組み合わせ商品の場合は、それぞれが優秀な商品かを確認する必要があります。

生命保険としてみると補償内容が薄い

各保険会社のホームぺージをみると、掛け捨て生命保険に比べ補償内容が薄いことが分かります。

生命保険が必要な場合には掛け捨ての生命保険に入るべきで、もし別の生命保険を契約しているのであれば、重複するため無駄となってしまいます。

貯蓄として見ると財形貯蓄の方が優秀

「貯蓄で備えたいが、手元にお金があると使ってしまいそう」という方は財形貯蓄を利用する方がいいでしょう。

給与から天引きされるので手間がかからず、途中解約による元本割れや、不払いの可能性がありません。

運用として見ると利回りが低い

純粋に積み立て投資で、資産運用を行った場合と学資保険を利用した場合の最終的な受取り額を見てみましょう。

合計300万円の掛け金で一般的な学資保険の利率で考えた場合

- 5年間のプラン:110% ➡ 満期受取金:330万円

- 10年間のプラン:115% ➡ 満期受取金:345万円

対して、積み立て投資で同額の300万円を積み立てた場合を確認してみましょう。

平均利回り4%で、大学の入学までに300万円を積み立てた場合

- 大学入学までに月1万4,000程度の積み立て ➡ 最終金額:440万円

捻出した金額はどちらも300万円ですが、約100万円差が生まれます。

これは、積み立てた金額と増えたお金(運用益)に対し、毎年利子がついていくことで、雪だるま式に大きくなっていく「複利」が効いていることが要因です。

結論、学資保険の一つ一つの中身は、全てが中途半端であること言わざるを得ません。

家計を圧迫しない資金捻出の工夫

大学の学費を無理なく準備を進めていくためには、次の2つが重要です。

- ①家計簿アプリで支出を見える化

- ②固定費の見直しで月1万円の節約

この2つを実践していくことで、負担感を感じずに月1万円~2万円の資金を捻出することが可能です。

①家計簿アプリで支出を見える化

家計簿アプリで家計の収支を見える化することで、無駄な支出に歯止めをかけることができます。

家計簿アプリを使った家計管理術はこちらの記事で詳しく解説しています。

実際に家計簿をつけていると、「こんなことにお金を使っていたの!?」ということが分かります。

不必要な出費を意識的に減らすだけで、生活満足度を下げずに資金を捻出することが可能です。

②固定費の見直しで月1万円の節約

固定費の見直しをすることで簡単に月1万円程度を節約することができます。

最初に手を付けるべき固定費は次の3つです。

- 通信費

- 保険料

- 光熱費

それぞれの具体的な見直し方法は、こちらの記事で詳しく紹介しています。

通信費を見直したい方はこちらの記事で解説しています。

保険料を見直したい方はこちらの記事で解説しています。

光熱費を見直したい方はこちらの記事で解説しています。

固定費の見直しは、一度の見直しで節約効果がずっと続きます。

日々の節約によるストレスなどは感じられずに大きな節約につながるので、是非チャレンジしてみてください。

まとめ:子育て費用を把握し、大学の学費は早めに準備を!

子育てには各年代の費用の把握と計画的な準備が不可欠です。

特に、大学の学費は家計に大きな影響を与えるため、早めの対策が鍵となります。

この記事で紹介した方法を参考に、自分たちのライフスタイルに合った資金計画を立ててみてください。

節約しながらも楽しい子育てをして、子どもの未来について準備をしていきましょう。

以上、さとぽんでした!